[相談]

私(70歳)は会社を経営しており、会社からの給与と公的年金等の2つの収入を得ています。

私(70歳)は会社を経営しており、会社からの給与と公的年金等の2つの収入を得ています。

聞くところによると、令和8年度税制改正大綱では、私のように給与等の収入金額と公的年金等の収入金額の両方を有する人について、所得金額の計算にかかわる改正内容が盛り込まれているそうですが、その概要を教えてください。

[回答]

令和8年度税制改正の大綱では、給与等の収入金額と公的年金等の収入金額の両方を有する人について、令和9年分の所得税から、給与所得控除額と公的年金等控除額の合計が280万円を超える部分について、控除額を減額する措置を行うこととされています。詳細は下記解説をご参照ください。

[解説]

所得税法上、国民年金法や厚生年金保険法などの規定に基づく年金を「公的年金等」といい、その公的年金等にかかる所得区分は「雑所得」とされています。

また、その公的年金等に係る雑所得の金額は、その年中の公的年金等の収入金額から「公的年金等控除額」を控除した残額とする、と定められています。

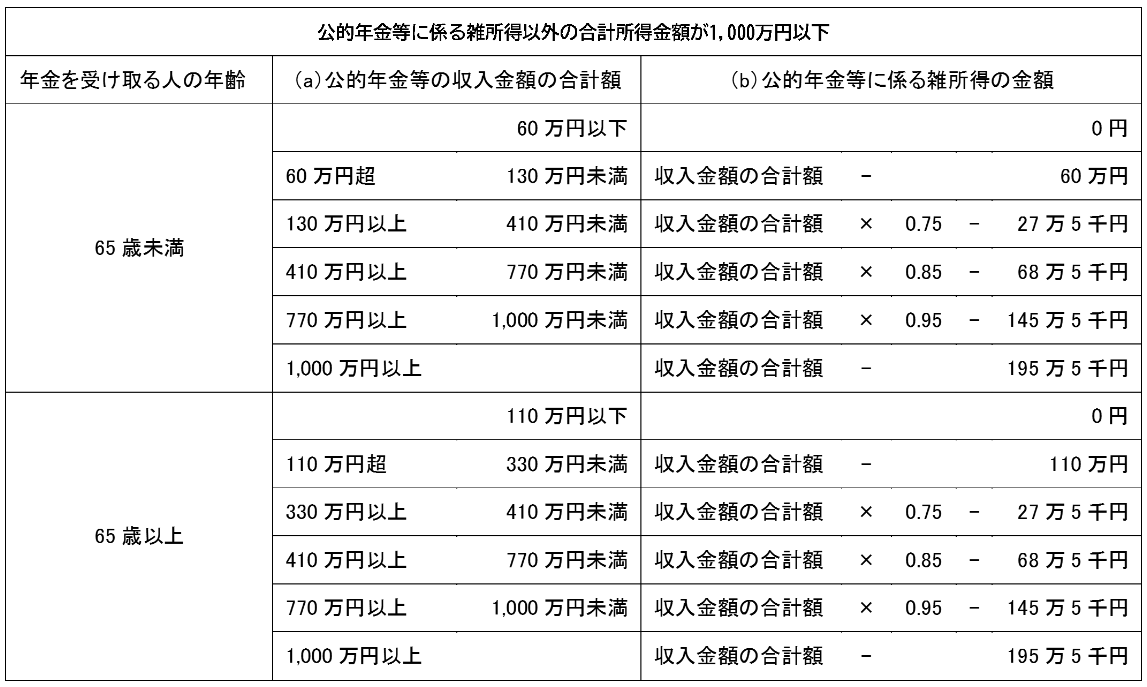

「公的年金等控除額」は、具体的には、下記の表のように年齢の区分および「(a)公的年金等の収入金額の合計額」に対応した「(b)公的年金等に係る雑所得の金額」の計算式を使って算出します。

(注)国民年金法や厚生年金保険法などの法律では、老齢年金(老齢基礎年金や老齢厚生年金)などを除き、租税その他の公課は、給付として支給を受けた金銭を標準として、課することができない(非課税)と定められています。

令和8年度税制改正の大綱では、上記1.の公的年金等控除額について、①給与等の収入金額と②公的年金等の収入金額の両方を有する人については、その年分の給与所得控除額(※1)と公的年金等控除額の合計額が280万円を超える場合には、その超える部分の金額をその公的年金等控除額から控除する、という見直しを行うこととされています。

このため、給与所得控除額+公的年金等控除額>280万円となる人については、改正前より控除額が減額となることから、所得税額の増加などの影響が生じることが考えられます。

なお、この改正は、令和9年分以後の所得税について適用することとされています。

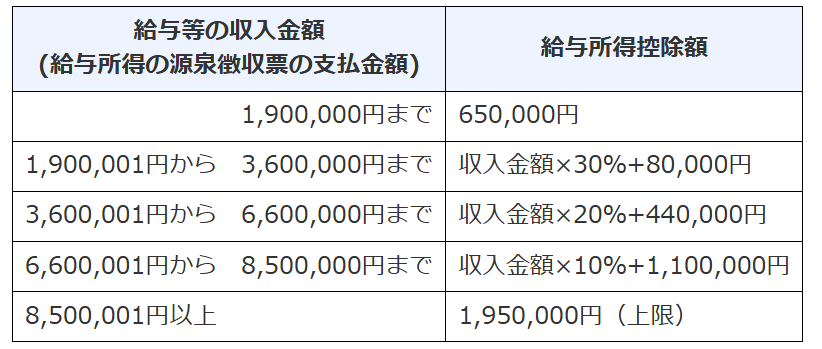

※1 令和7年分の給与所得控除額は、下表のとおりです。なお、令和8年度税制改正の大綱では、この給与所得控除額についても、一部見直し(引き上げ)を行うこととされています。

[参考]

所法35、財務省「令和8年度税制改正の大綱」、国民年金法25、厚生年金保険法41など

本情報の転載および著作権法に定められた条件以外の複製等を禁じます。

- 令和8年度税制改正大綱~免税事業者等からの課税仕入れに係る経過措置の見直し2026/02/10

- 令和8年度税制改正大綱~インボイス制度「3」割特例の概要2026/02/03

- 令和8年度税制改正大綱~少額減価償却資産の特例の見直し2026/01/27

- 年度の途中で従業員から役員に昇格した人に支給する給与と法人税2026/01/20

- 外国人従業員がまとめて送金している場合の扶養控除の適用について2026/01/13

- 外国人従業員が扶養控除の適用を受けるための手続き2026/01/06

- 賃借物件のオーナーが非居住者に変更となった際に借主に発生する源泉徴収義務とは2025/12/30

- デビットカード取引における印紙税の取扱い2025/12/23

- 夫婦双方で配偶者特別控除の適用を受けることはできるのか2025/12/16

- クレジット販売の領収書で、印紙を貼付しなくてもよい場合とは2025/12/09

- 改正で年末調整の再計算が必要となる海外出国者とは2025/12/02

- 特定扶養親族に対する扶養控除と特定親族特別控除との併用可否2025/11/25

- 相続人が相続放棄した場合における相続税の基礎控除額2025/11/18

- 国外事業者が行う消費者向け電気通信利用役務の提供に「少額特例」を適用できるか2025/11/11

- 令和8年分の扶養控除等申告書から新登場する「源泉控除対象親族」とは2025/11/04

- 所得税の非課税額を超えて支給される通勤手当の消費税法上の取扱い2025/10/28

- 早生まれの大学生と特定親族特別控除2025/10/21

- スキマバイトの源泉徴収票に記載された「丙欄適用」の意味2025/10/14

- 令和7年10月1日から新設される「教育訓練休暇給付金」と所得税2025/10/07

- 令和7年分年末調整の対象となる人ならない人2025/09/30

- 令和7年度税制改正による所得税法上の配偶者特別控除の影響2025/09/23

- 大阪・関西万博への物品提供費用にかかる法人税法上の取扱い2025/09/16

- 令和7年度税制改正後の所得税および個人住民税の非課税ライン2025/09/09

- 令和7年分以後の所得税法上の扶養親族の所得要件の見直し内容2025/09/02

- 令和7年分以後の所得税法上の同一生計配偶者の所得要件の見直し内容2025/08/26